BIK to najstarsza instytucja gromadząca informacje o zobowiązaniach finansowych. Baza BIK jest wykorzystywana przez banki oraz firmy pożyczkowe podczas podejmowania decyzji o kredytach i pożyczkach. Wprawdzie firmy pozabankowe nie są tak bardzo restrykcyjne jeśli chodzi o wpisy w bazie BIK i nie wszystkie firmy z niej korzystają ale często jest to powód odrzucenia wniosku pożyczkowego. Z tego artykułu dowiesz się, jak działa BIK oraz jak sprawdzić i sprostować informacje na swój temat.

Jak działa BIK?

BIK czyli Biuro Informacji Kredytowej S.A. to spółka akcyjna, której akcjonariuszami są Związek Banków Polskich oraz banki:

- Bank BGŻ BNP Paribas S.A.

- Citi Handlowy w Warszawie S.A.

- DNB Bank Polska S.A.

- Bank Millenium S.A.

- PEKAO S.A.

- Idea Bank S.A. (w trakcie przejęcia przez PEKAO S.A.)

- Bank Zachodni WBK S.A.

- mBank S.A.

- ING Bank Śląski S.A.

- PKO Bank Polski S.A.

Biuro Informacji Kredytowej S.A. zostało założone w październiku 1997 r. na podstawie art. 105 ust. 4 ustawy z dnia 29 sierpnia 1997 r. Prawo bankowe. W myśl prawa bankowego każdy bank ma obowiązek sprawdzać informacje dotyczące zobowiązań finansowych kredytobiorcy przed podjęciem decyzji o przyznaniu mu kredytu. Baza BIK zawiera informacje na temat wysokości każdego zobowiązania oraz terminowości spłaty tego zobowiązania. Na początku tylko banki współpracowały z Biurem Informacji Kredytowej, teraz współpracuje z nim większość firm pożyczkowych.

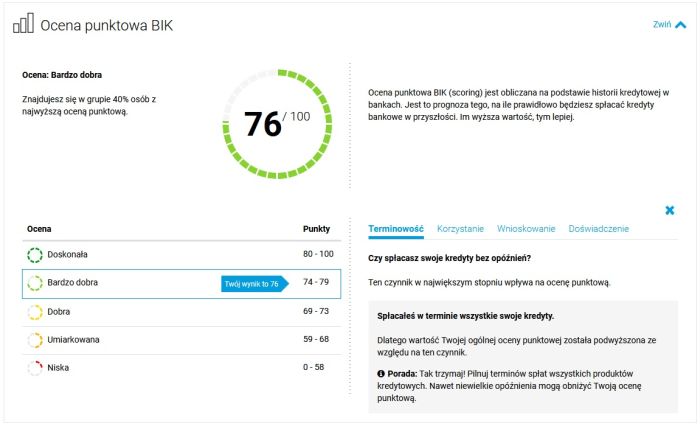

Na podstawie tych informacji system informatyczny dokonuje oceny punktowej, którą z kolei wykorzystują banki i firmy pożyczkowe. Ocena ta mieści się w granicach od 0 do 100 punktów:

- 80-100 punktów – Doskonała

- 74-79 punktów – Bardzo Dobra

- 69-73 punktów – Dobra

- 59-68 punktów – Umiarkowana

- 0-58 punktów – Niska

Od czego zależy ocena punktowa BIK?

- Terminowość – spłacanie zobowiązań w terminie podnosi ocenę punktową, opóźnienia obniżają. Im szybciej spłacasz ewentualne zaległości, tym większa szansa na poprawę oceny punktowej.

- Korzystanie – jeśli za często wykorzystujesz limity na karcie i saldo debetowe do maksimum to obniżasz swoją ocenę punktową. Spłacenie kart i debetów podnosi ocenę punktową.

- Wnioskowanie – składanie kilku wniosków o kredyt, które zostały odrzucone obniża ocenę punktową. Wnioski złożone w czasie 14 dni traktowane są jako jeden wniosek.

- Doświadczenie – im dłuższa historia terminowo spłacanych kredytów i pożyczek, tym lepiej .

Czyszczenie BIK

Wiele firm ogłaszających się w internecie oferuje usługę czyszczenia BIK. To co oferują te firmy jest albo nierealne albo możesz to zrobić sam. Baza BIK zawiera informacje na temat obecnych i dawnych zobowiązań finansowych. Są to:

- Zobowiązania w BIK w trakcie spłaty

- Zobowiązania, w których klient przestał być stroną umowy

- Zamknięte zobowiązania kredytowe w BIK

- Zobowiązania przetwarzane w celach statystycznych

Każde zobowiązanie może mieć następujący status:

- Zielony – brak opóźnień w płatności

- Pomarańczowy – opóźnienia w spłatach do 30 dni

- Czerwony – opóźnienia w spłatach powyżej 30 dni lub wpisanie do Rejestru Dłużników

Zobowiązania w BIK w trakcie spłaty – tych wpisów nie da się usunąć dopóki nie spłacisz zobowiązań. Jeśli ktoś deklaruje, że usunie wpisy na temat niespłaconych długów to po prostu kłamie.

Możliwe do usunięcia są informacje na temat zobowiązań, w których klient przestał być stroną umowy, zamknięte zobowiązania kredytowe w BIK i zobowiązania przetwarzane w celach statystycznych. Oczywiście spłaconych zobowiązań o statusie zielonym lub pomarańczowym nie należy usuwać – budują one naszą pozytywną historię kredytową i podnoszą ocenę punktową.

Negatywny wpływ na rating w BIK mają spłacone zobowiązania o statusie czerwonym czyli z opóźnieniami w spłacie powyżej 30 dni. Jest jednak pewien problem: zgodnie z prawem bankowym informacje o zobowiązaniach, które były spłacane z opóźnieniem powyżej 60 dni mogą być zarejestrowane w bazie BIK bez zgody kredytobiorcy/pożyczkobiorcy do 5 lat po spłaceniu kredytu czy pożyczki. Warunek jest taki, że bank czy firma pożyczkowa muszą powiadomić kredytobiorcę/pożyczkobiorcę co najmniej 30 dni wcześniej, że zamierzają przetwarzać dane.

Tak więc usunąć możesz tylko te informacje, które dotyczą zobowiązań:

- z opóźnieniami od 31 do 60 dni,

- z opóźnieniami powyżej 60 dni ale spłaconych co najmniej 5 lat temu,

- z opóźnieniami powyżej 60 dni ale bank lub firma pożyczkowa nie poinformowały Cię co najmniej 30 dni wcześniej, że zamierzają przetwarzać informacje na Twój temat bez Twojej zgody.

Poniżej znajdziesz trzy wnioski w formacie pdf.

Pierwszy wniosek dotyczy kredytów/pożyczek, które spłaciłeś z opóźnieniem nie dłuższym niż 60 dni. Po wydrukowaniu wniosku wypełnij go:

- na samej górze wpisz nazwę banku/firmy pożyczkowej, do której kierujesz wniosek,

- niżej wpisz datę,

- po lewej stronie wpisz swoje dane osobowe,

- niżej zaznacz czy chcesz usunięcia informacji na temat jednej umowy kredytowej lub pożyczkowej (wpisz numer umowy) czy też wszystkich umów,

- zaznacz czy chcesz otrzymać potwierdzenie e-mailem czy listem,

- podpisz wniosek i wyślij na adres firmy pożyczkowej lub banku.

Zgodnie z prawem bank albo firma pożyczkowa, która dokonała niekorzystnego wpisu w BIK, musi wystąpić do BIK o usunięcie informacji z bazy BIK.

Drugi wniosek dotyczy kredytów/pożyczek, które spłaciłeś z opóźnieniem ponad 60 dni ale było to już ponad 5 lat temu. Informacja jest już więc nieaktualna i bank lub firma pożyczkowa powinna ją usunąć z bazy BIK. Po wydrukowaniu wniosku wypełnij go:

- na samej górze wpisz nazwę instytucji finansowej, do której kierujesz wniosek,

- niżej wpisz datę,

- po lewej stronie wpisz swoje dane osobowe,

- wpisz numer umowy kredytowej lub pożyczkowej, której dotyczy wniosek

- zaznacz czy chcesz otrzymać potwierdzenie e-mailem czy listem,

- podpisz wniosek i wyślij na adres firmy pożyczkowej lub banku.

Trzeci wniosek dotyczy kredytów/pożyczek, które spłaciłeś z opóźnieniem ponad 60 dni ale bank lub firma pożyczkowa nie poinformowały Cię, że zamierzają przetwarzać informacje bez Twojej zgody. Zgodnie z prawem te informacje muszą zostać usunięte z bazy BIK. Po wydrukowaniu wniosku wypełnij go:

- na samej górze wpisz nazwę instytucji finansowej, do której kierujesz wniosek,

- niżej wpisz datę,

- po lewej stronie wpisz swoje dane osobowe,

- wpisz numer umowy kredytowej lub pożyczkowej, której dotyczy wniosek

- zaznacz czy chcesz otrzymać potwierdzenie e-mailem czy listem,

- podpisz wniosek i wyślij na adres firmy pożyczkowej lub banku.

Czyszczenie BIK krok po kroku

Poniżej znajdziesz krótki przewodnik jak wyczyścić BIK.

- załóż konto w BIK i pobierz raport na swój temat,

- najpierw sprawdź bieżące zobowiązania – spłać wszelkie opóźnione raty,

- jeśli nie masz pieniędzy by w całości spłacić limity na kartach kredytowych i debety na kontach spłać chociaż tyle by nie były w maksymalnej wysokości,

- sprawdź spłacone zobowiązania i ich status – zielony, pomarańczowy, czerwony,

- spłacone zobowiązania ze statusem zielonym i pomarańczowym są pozytywne dla oceny punktowej BIK,

- jeśli masz spłacone zobowiązanie z czerwonym statusem, sprawdź czy miało opóźnienie poniżej 60 dni – jeśli tak, to wypełnij i wyślij wniosek nr 1,

- Jeśli zobowiązanie miało opóźnienie powyżej 60 dni sprawdź czy od spłacenia minęło 5 lat – jeśli tak, to wypełnij i wyślij wniosek nr 2,

- Jeśli zobowiązanie miało opóźnienie powyżej 60 dni i od spłacenia nie minęło jeszcze 5 lat to przypomnij sobie czy zostałeś powiadomiony przez instytucję, że zamierza przetwarzać dane bez Twojej zgody – jeśli nie, to wypełnij i wyślij wniosek nr 3.

WAŻNE: wnioski wysyłaj do instytucji, która wpisała informacje na Twój temat do bazy BIK, a nie do BIK.

Kopiowanie tego artykułu jest dozwolone pod warunkiem zachowania linku do źródła: Co to jest BIK?